50歳になってから投資を考えている人って結構いますよね?

私もそうでした。「もう遅いのかな~」なんて思いながら。

でも大丈夫、遅くないです。

この記事を読めば、私のように、50代になってから投資を始めて資産形成をしようと考えている人にとって、効率的な戦略のヒントが見つかるはずです。

50代の戦略は「一括投資+つみたて投資」

結論から言いますと、50代から投資を始めて、効率的に資産を増やしたいのであれば、

「一括投資+つみたて投資」が良いと思います。

20代、30代の人のように、資産を成長させる期間が長い人であれば、長期に渡る

つみたて投資(毎月2~3万円)だけで十分です。

しかし、50代になってから始めようとすると、そうではありません。

我々に残された時間で効率的に資産を増やすためには、

「スタート時点で、ある程度の資金を一括で投資する」

これです。

株式という市場に「1円でも多くの金額を、1日でも長く!」

でも一括で資金を投入するのって、損することはないの?

大きい金額を投資した途端、株価が下落したらと思うと・・・

これまでの記事でも書いてきましたが、資産の成長は、

「どれだけの金額を、どれだけの期間、運用してきたか」

によって決まります。

例えば、手元に500万円あるとします。

これを2つの投資パターンで比較してみます。

① 手元にある500万円を、10年間かけて、積立投資。

1年で50万円 → 毎月41,666円を積立投資していきます。

つまり、持っている500万円を10年かけて分散させて投資するってことですね。

これをS&P500に連動するインデックスで、年率平均8%で運用できたとすると

10年後に、約755万円(投資金額:約500万円)に成長します。

(※この計算サイトで試算 ↓)

積立計算(複利毎課税) – 高精度計算サイト (casio.jp)

② 手元にある500万円を最初に一括で投資。

毎月の積立金額はゼロとします。

やはりこれをS&P500に連動するインデックスで、年率平均8%で運用できたとすると

10年後にどうなっているでしょう?

資産は約1080万円です!!

この違いはどこから来るのでしょう?

これは、10年間という時間の中で、①よりも②の方が、「時間×金額」という面積が

大きいということですね。

①の場合は、例えば積立10年目に投資しているお金(50万円)は、

実際、1年間しか運用していない訳です。

②の場合は、500万円全てを10年間という時間に渡って運用しています。

もちろん、500万円一括投資するので、その後に株価が下がった場合の

含み損も、少額積立よりは大きいです。

しかし、そのダメージに耐えて、長期にホールドできるかどうかが、勝利の秘訣です。

新NISAではどうするの?

ここまで書いてきたことを、来年にスタートする新NISAでの戦略に適用します。

新NISAでは

積立投資枠が年間120万円(毎月10万円)

成長投資枠が年間240万円(一括投資できる)

となっています。

従って、仮に手元に300万円あったとしたら、

私だったらこうします。

来年1月に、240万円一括投資(成長投資枠でS&P500に連動するインデックスファンド)。

来年1月から毎月5万円積立投資(積立投資枠で、S&P500に連動するインデックスファンド)。

これを、年率平均8%、10年間投資を続けるとどうなるでしょう?

(※この計算サイトで試算 ↓)

積立計算(複利毎課税) – 高精度計算サイト (casio.jp)

¥14,254,387(投資元金は、¥8,400,000)でした。

ちなみに、同じ投資元金(¥8,400,000)を10年間分散させて、

毎月7万円の積立投資にすると、¥12,698,910です。

結構な差が出ますね~

ということで、私のような50代の人にとって、残された投資可能期間を

有効に使うためには

「一括投資+積立投資」

これでいくのが、良いと思う

そんな記事でした。

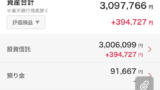

ちなみに私は、投資を始めて1年ちょっとでこうなりました。

コメント